رفتارشناسی الگوی سایه ها

حالات مختلفی از الگوهای کندل استیکی با درنظر گرفتن سایه های بلند وجود دارد. انواع این الگوها در ادبیات فارسی و ترجمه ای به نام های چکش، مرد به دار آویخته و چکش معکوس شناخته می شوند.

تقریبا در همه سایت های داخلی مرتبط با تحلیل تکنیکال، توضیحاتی در خصوص انواع الگوهای کندلی و عمدتا تکراری ارائه شده که نیازی به تکرار مجدد آن در این مقاله نمی باشد.

جهت آشنایی بیشتر با انواع الگوهای کندلی می توانید به اینجا مراجعه کنید.

ساختار الگوهای برگشتی سایه

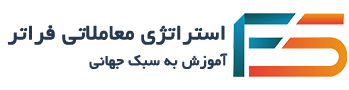

توجه به ساختار و اجزای یک الگوی کندلی نقش مهمی در کیفیت و شانس بالای موفقیت در معامله خواهد داشت. ساختار یک الگوی برگشتی سایه شامل سه بخش اصلی است: بدنه کندل(Body)، طول سایه در مقایسه با بدنه کندل(Wick) و موقعیت بسته شدن قیمت نسبت به وسعت کندل(Close%) است. بنابراین چنانچه بخواهید یک فیلتر قوی از این الگو طراحی و کدنویسی کنید حتما بایستی اجزای اصلی ساختار را درنظر بگیرید. تصویری از ساختار الگوی برگشتی سایه در زیر آورده شده است.

مراحل شکل گیری الگوی برگشتی سایه

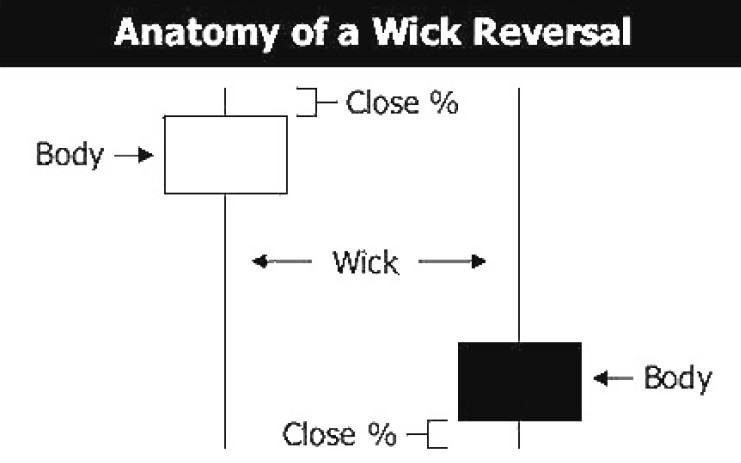

حالتی از معامله را در نظر بگیرید که در ابتدا، قیمت سهم نسبت به قیمت باز شدن بسیار پایین تر رفته اما با گذشت زمان و حضور خریداران قوی با روند افزایشی مواجهه می شود تا جایی که قیمت بسته شدن به قیمت بازشدن نزدیک شده و یک سایه بلند به همراه یک بدنه کوچک در کندل، شکل می گیرد. روند شکل گیری این الگو در شکل زیر نشان داده شده است.

الگوی برگشتی چکش

این الگو همانند یک چکش است که در آن سایه بلند پایینی که نشانگر قیمت های پایین روز است همانند دسته ی کندل و بدنه کندل که اختلاف قیمت های آغازین و پایانی را مشخص می کند، همانند سر چکش تلقی می شود.

اندازه سایه پایینی معمولا دو برابر اندازه بدنه شمع است اما می تواند بیشتر هم باشد. در فیلترنویسی می توانید از نسبتهای بیشتر از ۲/۵ یا ۳/۵ استفاده کنید. اما سعی نکنید این نسبت را به مقادیر بالاتر مانند ۵ محدود کنید چون هم به ندرت چنین کندل هایی در بازار شکل می گیرد هم سایر کندل های برگشتی سایه را از دست می دهید

موقعیت بسته شدن قیمت

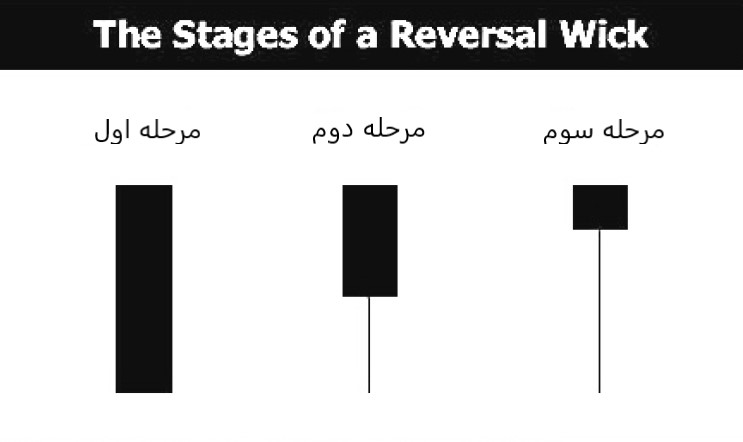

همانطور که گفته شد یکی از اجزای کلیدی الگوی برگشتی سایه، موقعیت قرارگیری قیمت بسته شدن نسبت به حداکثر و حداقل قیمت ثبت شده در کندل است. اگر قیمت در ۵ درصد بالایی یا پایینی کندل بسته شود، ساختار قدرتمندی برای برگشت ایجاد می کند. در هر صورت اگر موقعیت بسته شدن قیمت بیش از ۳۵ درصد بالا یا پایین کندل بسته شود، احتمال برگشت قیمت نیز کاهش مییابد. موقعیت قیمت بسته شدن در این الگو در شکل زیر نشان داده شده است.

الگوهای کندلی سایه برگشتی

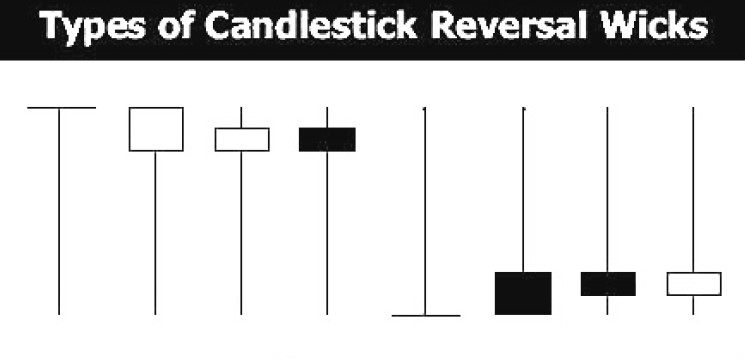

انواع الگوهای کندلی با طول سایه بلند در شکل زیر نشان داده شده است. هر یک با توجه به موقعیت قرار گیری کندل، با نام های متفاوتی مانند الگوی چکش(Hammer)، چکش وارونه(Inverted Hammer)، مرد به دار آویخته(Hanging Man)، دوجی سنگ قبر(Grave Stone) و دوجی سنجاقک(Dragon Fly) و ستاره ثاقب(Shooing Star)شناخته می شوند.

صرف نظر از اینکه هر یک از الگوهای فوق چه نامی داشته باشند، اینکه این الگوها چه مفهومی از قدرت خریداران و فروشندگان را مخابره می کنند، اهمیت بیشتر دارد.

حالتی را درنظر بگیرید که یک سهم در یک روند نزولی قرار گرفته و سپس یک الگوی کندلی برگشتی سایه دار شکل می گیرد. با شکل گیری این الگوی کندلی نشان می دهد به احتمال قوی خریداران قدرت را در دست گرفته و اینک توانسته اند بر فروشندگان غلبه کنند.

برای مثال در فیلتر لیست سهام در انتظار که سهام با روند نزولی که در عین حال با افزایش تدریجی قدرت خریداران همراه شده را نشان می دهد، شکار لحظه ای این سهام با مشاهده الگوهای کندلی آشکار که نشان از برگشت روند دارد، امکان پذیر خواهد بود.

نمونه ای از یک سهم در فیلتر لیست انتظار که با الگوی چکش قوی همراه شده است در شکل زیر آورده شده است.

فیلترنویسی الگوی سایه برگشتی در دیده بان بازار

با توجه به توضیحات داده شده اکنون به راحتی می توان، فیلتر سهام با الگوی سایه برگشتی را در محیط دیده بان بازار کدنویسی کرد.

در این رابطه برای تقویت و بهبود کیفیت فیلتر لازم است محدودیتهای سخت گیرانه ای در خصوص نسبت طول سایه به بدنه کندل، ابعاد بدنه کندل نسبت به دامنه قیمتی کندل، طول سایه در طرف مقابل و همچنین حجم معاملات کندل استفاده کنید. یک نمونه از نتیجه الگوی سختگیرانه الگوی چکش در شکل زیر نشان داده شده است.